vol.33

このコーナーでは、ユーザーの皆様に役立つような税務、会計、労務、法務などの総務情報を中心に取り上げ、専門家の方にわかりやすく紹介いただきます。今回は、法人向けの新型コロナウイルス感染症(以下、感染症)に関連する主な制度についてまとめていますので、ぜひご参照ください。

感染症関連の法人向け支援制度について

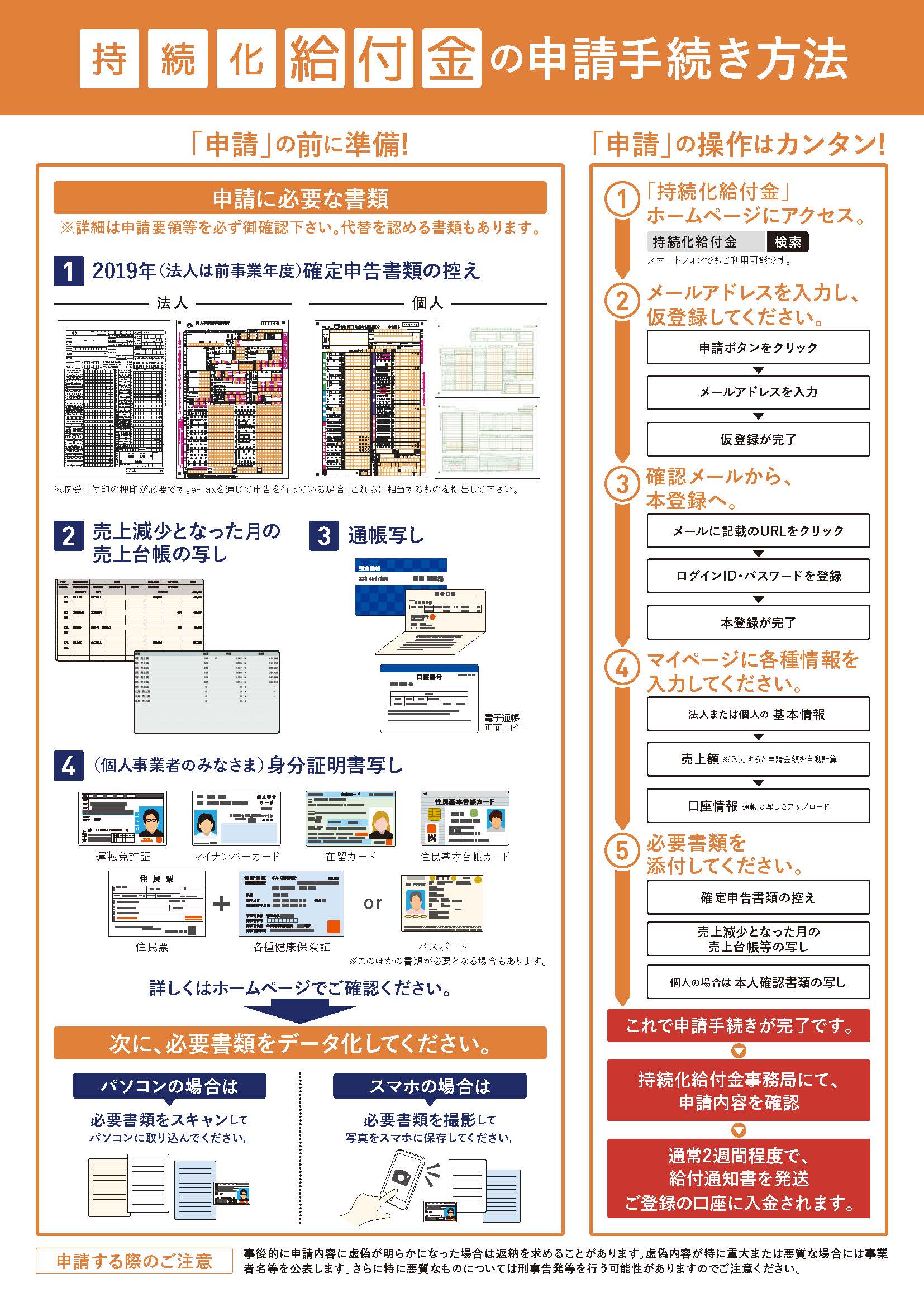

1.持続化給付金 詳細はこちら>>

| 締切:2021年1月15日 |

売上が前年同月比50%以上減少している事業者の方を対象に、事業の継続を下支えし、事業全般に広く使える給付金の申請が可能。

感染症拡大により、特に大きな影響を受けている事業者に対して、事業の継続を支え、再起の糧になり、事業全般に広く使える、給付金を支給します。農業、漁業、製造業、飲食業、小売業、作家・俳優業など幅広い業種で、下記の条件に該当する法人・個人の方が対象となります。

| 支給条件 | 売上が前年同月対比50%以下になる任意の月(☆)が2020年1月以降あるかどうか |

| 支給金額 | 前期売上高-(☆)の月間売上高×12(200万円上限、10万円未満切捨) |

| 必要書類 | ・前期法人税確定申告書別表1(要税務署収受日付印) ・法人事業概況説明書 |

【参考】前年度売上が特定の連続3ヶ月に集中し、その3ヶ月売上が前年度売上の50%以上である場合、その3ヶ月合計での対前年同月比とすることが出来ます。ただし、その場合は上記計算ではなく、前期比3か月合計の減少分(上限200万)となります。

2.家賃支援給付金 詳細はこちら>>

| 締切:2021年1月15日 |

5月の緊急事態宣言の延長等により、売上の減少に直面する事業者を下支えするため、地代・家賃(賃料)の負担を軽減する給付金を支給。

申請にあたって、以下の必要書類をスキャンまたは撮影した画像をご準備の上ポータルサイトから電子申請を行ってください。中小法人、事務所得で確定申告した個人事業者、主たる収入を雑所得・給与所得で確定申告した個人事業者によって必要書類が異なりますので、ご注意ください。

また、電気代、水道代、ガス代対象外(但し不可分契約で一括計上なら含む可能性あり)で、子会社は対象外となります。

| 支給条件 | 売上が前年同月対比50%以下になる任意の月(☆)が2020年1月以降あるかどうか | ||

| 支給金額 | 支払賃料 | 給付額 | |

| 法人 | 75万円以下 | 支払賃料×2/3 | |

| 75万円超 | 50万円+(75万円超過分×1/3) ※ただし100万円が上限 |

||

| 個人事業者 | 37.5万円以下 | 支払賃料×2/3 | |

| 37.5万円超 | 25万円+(37.5万円超過分×1/3) ※ただし50万円が上限 |

||

| 必要書類 |

|

||

3.納税猶予

下記の2つの条件を満たす場合に、無担保かつ延滞税なしで1年間納税の猶予を受けられる制度。

| 支給条件 | ①2020年2月1日以後任意の1ヶ月以上の期間、前年同期比20%以上減収の場合(納期限までに申請、但し法施行が遅い場合法施行より2ヶ月以内に申請) ②国税を一時に納税することが困難である場合 |

||

| 支給金額 |

|

||

4.やむを得ない理由による申告期限の個別延長

下記のような理由により、期限内の申告が出来ない場合に延長ができる制度。やむを得ない理由が済んだ日から、2ヶ月以内にその旨を付記し申告。

- 感染防止拡大のため外出を控えている従業員により通常の業務体制が維持できないため

- 税理士事務所において感染症の影響で通常業務が出来なくなったため

5.固定資産税軽減

中小企業・小規模事業者の税負担を軽減するため、下記のような場合に固定資産税を軽減する制度。 2021年分のみ、2021年1月31日までに申告することで受けられる。

| 2020年2月~10月までの任意の連続3ヶ月間の前年同期比の売上減少率 | 減免率 | ||

| 30%以上50%未満の場合 | 課税標準の1/2 | ||

| 50%以上の場合 | 課税標準の全額 | ||

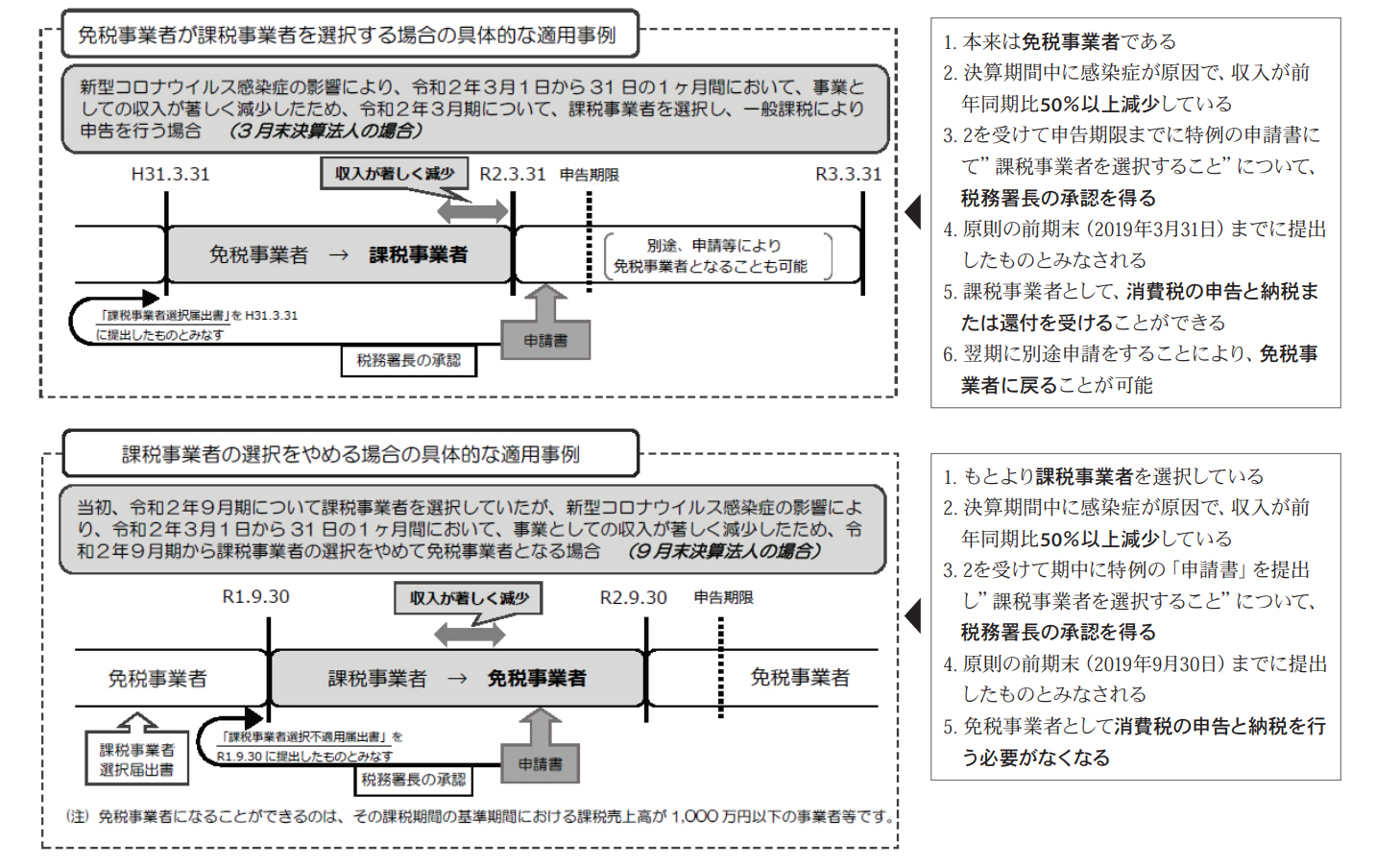

6.消費税課税授業者選択届

税務署に申請し、承認を受けることにより、課税期間開始後であっても、消費税の課税事業者を選択する(やめる)ことが可能。

- 2020年2月1日~2021年1月31日の内、任意の1ヶ月以上の期間、売上が前年同期比50%以上減少しており、当該課税期間の申告期限までに申請書を提出した場合

- 課税事業者選択変更(免税→課税or課税→免税、但し免税選択は基準期間課税売上1000万以下)

- 申告期限までに税務署長承認により変更可(該当期のみ)

- 簡易課税の場合

災害その他やむを得ない理由により被害を受けた場合の適用が可能(要税務署長承認)

該当期から簡易選択を受ける(やめる)ことができる

監修:久次米公認会計士・税理士事務所

(Up&Coming '21 新年号掲載)